Índice

- São Paulo começa a emitir o “novo RG”; veja como tirar o novo documento, a emissão será limitada, por enquanto; está sendo oferecida em nove pontos da Grande São Paulo

- 4 erros comuns do MEI quando o assunto é aposentadoria

- Domicílio Eletrônico Trabalhista (DET)

- Qual é o prazo para declarar a Dimob?

- Dirf 2024: última entrega exige atenção dos empregadores

- Declaração de Imposto de Renda – Pessoa Física – 2024. Prazo para entrega à Receita Federal: 31/05/2024.

- Confira a tabela do imposto de renda de 2024

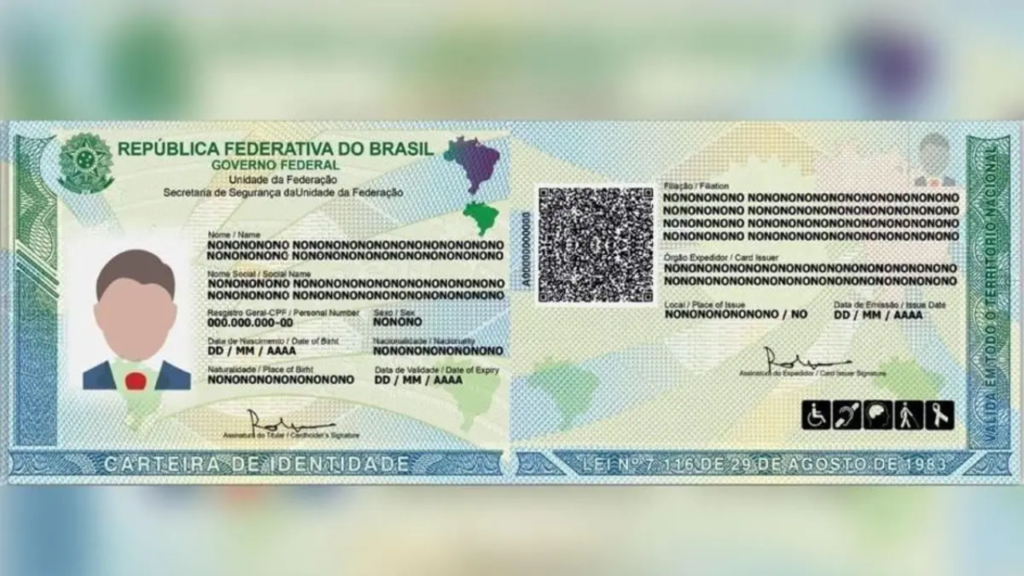

1. São Paulo começa a emitir o “novo RG”; veja como tirar o novo documento, a emissão será limitada, por enquanto; está sendo oferecida em nove pontos da Grande São Paulo

O estado de São Paulo começou a emitir a Carteira de Identidade Nacional (CIN), apelidada de “novo RG”, nesta semana. O documento adota um número de identificação único e padronizado para todo o território nacional.

Nesta primeira fase a emissão será limitada, em formato-piloto, e será ampliada gradativamente.

Por enquanto, está sendo oferecida em nove pontos da Grande São Paulo, sendo seis postos do Poupatempo e outros três unidades geridas pelo IIRGD (Instituto de Identificação Ricardo Gumbleton Daunt), órgão vinculado à Polícia Civil.

Como fazer a emissão?

Para a emissão é obrigatório o agendamento exclusivo pelo aplicativo para celulares Poupatempo SP.GOV.BR.

No dia agendado, os cidadãos devem se dirigir ao local escolhido levando consigo a certidão de nascimento ou de casamento.

Para solicitar a CIN no estado de São Paulo será necessário preencher alguns requisitos, como:

- ter uma conta gov.br no nível prata ou ouro;

- ser maior de 16 anos;

- estar em situação regular na Receita Federal;

- não ter outra solicitação da CIN em andamento.

Não há custos para emitir a primeira CIN.

Onde solicitar?

Os locais de atendimento durante o projeto-piloto são: postos do Poupatempo da Lapa, Itaquera, Santo Amaro e Sé (capital), e Caieiras e Guarulhos, na Região Metropolitana.

As outras três unidades são o Descomplica de São Miguel, na capital, um posto em Barueri e outro, o Atende Fácil, em São Caetano do Sul.

A liberação de horários para os agendamentos de emissão da CIN ocorrerá de forma gradativa, sem a necessidade de substituição imediata da CIN pelo RG.

Prazos da CIN

A Carteira de Identidade Nacional será, a partir de 2032, o único documento válido nacionalmente, de acordo com a Lei 14.534, de 11 de janeiro de 2023.

Até 2032, portanto, o documento RG dos estados continua sendo válido e emitido normalmente. “Por isso, é importante ressaltar que não há necessidade de correria aos postos para emissão da CIN”, ressalta, por nota, o Governo de SP.

Fonte: https://www.infomoney.com.br

2. 4 erros comuns do MEI quando o assunto é aposentadoria

Um receio comum entre aqueles que estão começando o seu próprio negócio na condição de Microempreendedor Individual (MEI) é deixar de ter direitos previdenciários previstos por lei aos trabalhadores com carteira assinada.

Isso porque deixam de ter uma ocupação e passam de empregado a proprietário de uma empresa.

Mas, não é assim. Como todo trabalhador brasileiro, um dos benefícios previdenciários garantidos ao MEI é a aposentadoria.

De acordo com os critérios vigentes na lei, para mulheres, a idade mínima para se aposentar é 62 anos; e para homens, de 65 anos.

A carência, ou seja, o tempo mínimo de contribuições pagas pelo DAS-MEI (Documento de Arrecadação do Simples Nacional) é de 180 meses, o que equivale a 15 anos de contribuição.

Em entrevista ao Diário do Comércio, a advogada presidencialista Suzana de Amorim explica como é possível conquistar o melhor benefício. O piso da aposentadoria tem o valor de um salário mínimo vigente em 2024 (R$ 1.412) e o benefício pode ser solicitado no portal ¨MEU INSS¨.

Vale lembrar também que o potencial empresário que já está aposentado por idade ou por tempo de contribuição, mas deseja se formalizar como MEI, não perderá o seu benefício.

Ainda assim, ele deverá realizar sua contribuição mensal por meio do Documento de Arrecadação do Simples Nacional (DASN-MEI), levando em consideração que não poderá acumular benefícios previdenciários, como duas aposentadorias.

Outro caso que merece bastante atenção é a situação do trabalhador aposentado por invalidez.

Ao se formalizar como MEI, ele poderá perder o benefício da sua atual aposentadoria, pois ao firmar-se como microempreendedor individual, demonstra total capacidade para exercer sua atividade, não sendo mais necessário o recebimento do benefício da Previdência.

A seguir, veja alguns erros comuns em relação a esse direito:

Passo 1 – QUEM PAGA MEI NÃO TEM DIREITO AO INSS

Errado! Quem paga MEI tem direito ao INSS. Dentro dos impostos que estão reunidos no (DASN-MEI) consta a contribuição do empreendedor para este órgão.

Ao aderir a um CNPJ MEI para atuar com seu negócio, o empresário está coberto pelos benefícios dos segurados do INSS, como aposentadoria, salário maternidade, pensão por morte e auxílio-doença.

O empreendedor tem acesso a esses recursos no caso de ficar impossibilitado de trabalhar, da mesma forma como os profissionais que estão contratados pela CLT, com carteira assinada.

Todos os empresários formalizados contribuem para a seguridade social e têm direito aos benefícios do INSS quando necessário.

Vale destacar que essas contribuições valem, inclusive, como tempo de serviço: tanto para o MEI quanto para outras pessoas jurídicas, os empreendedores registrados no quadro societário estão contabilizando esses anos de investimento no negócio para a aposentadoria.

Passo 2 – PAGAR GUIA COMPLEMENTAR 1910 EM VALOR SUPERIOR AO SALÁRIO MÍNIMO

Depois de ficar claro que ao se formalizar como MEI e pagar o DAS a contribuição obrigatória ao INSS já está atendida, o empresário pode desejar ampliar seus direitos – até porque o MEI tem de fato alguns direitos reduzidos em relação aos demais contribuintes.

Por isso, existe a opção de pagar o INSS Complementar do MEI. Porém, nem sempre vale a pena porque em alguns casos não irá trazer nenhum benefício.

A complementação de 15% do salário mínimo no código 1910 veio para possibilitar que o MEI se aposente por tempo de contribuição, totalizando, assim, a alíquota de 20%.

“A complementação é interessante para o segurado que por muito tempo trabalhou com carteira assinada, por exemplo, e agora virou Microempreendedor Individual. Por possuir tempo de contribuição considerável, muitas vezes é mais vantajoso se aposentar por tempo de contribuição.”

Embora o microempreendedor individual possa optar por realizar complementações para conseguir a aposentadoria por tempo de contribuição, essa complementação possui limitação ao salário mínimo prevista no artigo 21, parágrafo 3º, da Lei de Custeio da Seguridade Social.

Por isso, para que o MEI consiga contribuir com valores maiores que o salário mínimo é necessário que ele contribua com o valor desejado como Contribuinte Individual na alíquota de 20% e com o código 1007.

Entretanto, precisa ficar claro que o segurado obrigatoriamente possua mais de uma atividade remunerada, necessitando realizar as contribuições referentes a esta atividade. São as atividades concomitantes que fazem jus a um salário de contribuição acima do mínimo.

É importante deixar claro, segundo Suzana, que não é recomendável que o MEI faça contribuições no código 1007 se não possuir a segunda atividade remunerada, pois o INSS pode pedir a comprovação dessa atividade.

Passo 3 – DEIXAR DE PAGAR O MEI POR MAIS DE 12 MESES

Dentre outras punições, o não pagamento do DAS-MEI pode ocasionar a perda do direito a benefícios previdenciários e até o cancelamento do CNPJ.

De acordo com a advogada, o pagamento da Guia DAS é a garantia de que o recolhimento ao INSS está sendo feito e isso não serve apenas para garantir aposentadorias, mas funciona como um seguro para outros tipos de benefícios.

Quando o segurado deixa de efetuar o pagamento por mais de 12 meses, ele perde a qualidade de segurado, ficando desprotegido, sem a possibilidade de ter direito aos benefícios de Auxílio Doença, Salário Maternidade, Aposentadoria por Invalidez e deixar Pensão por Morte para seus dependentes.

E nem o pagamento retroativo dos atrasados faz com que alguém readquira a condição de segurado.

Passo 4 – COMPLEMENTAR NO CÓDIGO 1163

Os contribuintes individuais que prestam serviços a pessoas físicas (código 1163) contribuem com 11% do salário mínimo (plano simplificado) ao mês. Essa categoria dá direito à aposentadoria por idade, além de outros benefícios do INSS.

Essa alíquota garante os mesmos direitos do MEI, ou seja, não garante a aposentadoria por tempo de contribuição. Com isso, não faria sentido complementá-la com esse código, já que não mudará nada para o INSS.

Segundo Suzana, para que a complementação seja correta deverá ser feita para atingir o plano normal de 20% (5% do MEI e 15% da complementação no código 1910).

Um conselho importante para o MEI é realizar o Planejamento Previdenciário.

Através do planejamento é possível identificar e corrigir erros cometidos nas contribuições ou até mesmo erros cometidos pelo INSS, que podem prejudicar a concessão da aposentadoria.

Além disso, é possível descobrir quando o segurado irá se aposentar e o valor que irá receber na aposentadoria.

Fonte: Diário do comercio

3. Domicílio Eletrônico Trabalhista (DET)

O Domicílio Eletrônico Trabalhista (DET) é um sistema do Governo Federal, gerido pela Secretaria de Inspeção do Trabalho (SIT), do Ministério do Trabalho e Emprego (MTE). O desenvolvimento do DET fica a cargo do Serpro, com a fiscalização da SIT, por meio de sua Coordenação de Gestão da Informação (COGINF) da Coordenação-Geral de Integração Fiscal CGIF.

Fundamentação Legal

O DET permite a comunicação eletrônica entre a Inspeção do Trabalho e o empregador, a fim de cumprir o disposto no artigo 628-A da CLT [CIT001] (incluído pela Lei nº 14.261/2021), segundo o qual:

Importante

Art. 628-A. Fica instituído o Domicílio Eletrônico Trabalhista, regulamentado pelo Ministério do Trabalho e Previdência, destinado a:

I – Cientificar o empregador de quaisquer atos administrativos, ações fiscais, intimações e avisos em geral; e

II – Receber, por parte do empregador, documentação eletrônica exigida no curso das ações fiscais ou apresentação de defesa e recurso no âmbito de processos administrativos.

1º As comunicações eletrônicas realizadas pelo Domicílio Eletrônico Trabalhista dispensam a sua publicação no Diário Oficial da União e o envio por via postal e são consideradas pessoais para todos os efeitos legais.

§ 2º A ciência por meio do sistema de comunicação eletrônica, com utilização de certificação digital ou de código de acesso, possuirá os requisitos de validade.

Nota

Este manual aborda as funcionalidades do DET e sua utilização, não tratando da interpretação da legislação aplicável às relações de trabalho.

Objetivo

Conforme mencionado na Apresentação, o principal objetivo do DET é proporcionar maior publicidade e eficiência à relação entre a Administração Pública e os administrados, por meio de serviços digitais para realizar a comunicação eletrônica entre os Auditores-Fiscais do Trabalho (AFTs) e os empregadores, observando as seguintes características:

Digitalização de serviços

O processo administrativo é modernizado, o que facilita a comunicação, assegura o armazenamento e o acesso dos dados, padroniza o trâmite e o formato da documentação e automatiza atividades repetitivas. Assim, melhora o controle e a publicidade dos procedimentos e otimiza a tomada de decisões.

Maior segurança e transparência

As informações são armazenadas, acessadas e processadas em meio digital, garantindo a Segurança da Informação, de modo a evitar perda ou duplicidade de conteúdo e propiciar autenticidade, integridade e disponibilidade dos dados para usuários autorizados.

Menor duração do processo

O serviço digital torna o atendimento mais ágil, pois viabiliza a comunicação em lote, previne prorrogações e prescrições, disponibiliza os dados de forma rápida, contínua e segura, além de, muitas vezes, tornar desnecessário o deslocamento e a presença de pessoal.

Redução dos custos operacionais

As despesas com retrabalhos e penalidades (por falhas de comunicação ou extrapolação de prazos) e com entrega de documentos (pessoalmente ou por via postal) são diminuídas ou até eliminadas.

Atenção

As comunicações em andamento antes da implantação do DET continuarão sendo realizadas no formato preestabelecido na ação fiscal, podendo ser incorporadas ao sistema, a critério do AFT.

Funcionalidades

Inicialmente, o DET irá contar com as seguintes funcionalidades para os empregadores:

Dados Cadastrais

Consulta do cadastro da inscrição (CNPJ, por exemplo) na RFB (sem possibilidade de alterações via DET), além de inserção e manutenção de informações complementares, que deverão ser fornecidas e atualizadas pelos empregadores (como, por exemplo, seus contatos).

Caixa Postal

Armazena e exibe mensagens trocadas com a Inspeção do Trabalho, tratando de atos administrativos, ações fiscais, intimações, avisos e demais comunicações necessárias.

Notificações

Apresenta o conteúdo das notificações recebidas, a ciência (expressa, pela leitura, ou tácita, por decurso de prazo) das obrigações legais perante a Inspeção do Trabalho e os documentos solicitados e entregues no curso da ação fiscal.

Aviso

O acesso dos empregadores ao DET se dá através das contas ouro ou prata do gov.br, através do endereço eletrônico.

Também, pode ser utilizado o sistema de procurações para acesso de contadores e terceiros. O Sistema de Procurações Eletrônicas (SPE), por meio do qual o responsável legal do empregador poderá delegar o acesso a um procurador para realizar ações em seu nome (as permissões concedidas serão consultadas a cada novo acesso), pode ser acessado no endereço eletrônico.

Com a evolução do sistema, novas funcionalidades, assim como adequações daquelas concebidas no primeiro momento, podem ser necessárias, tendo em vista o constante contato entre os Stakeholders. Isso torna o resultado dinâmico e cada vez mais de acordo com seu objetivo de aprimorar o contato entre a Administração Pública e os administrados.

Fonte : https://det.sit.trabalho.gov.br/

4. Qual é o prazo para declarar a Dimob?

O prazo de entrega da DIMOB é sempre o último dia do mês de fevereiro do ano seguinte ao das transações declaradas. Ou seja, em 2024, o prazo para declarar a Dimob é até dia 29 de fevereiro de 2024.

A declaração Dimob é obrigatória e seu atraso pode acarretar multas previstas em lei. Portanto, os corretores de imóveis devem estar atentos ao prazo para evitar dores de cabeça e garantir a regularidade da sua atuação profissional.

Para se ter uma ideia, a multa por atraso na entrega da Dimob pode variar entre R$100 até R$1.500 por mês-calendário.

Fonte: https://blog.conectaimobi.com.br/

5. Dirf 2024: última entrega exige atenção dos empregadores

A Declaração do Imposto de Renda Retido na Fonte (Dirf) está com os dias contados, prevista para ser extinta a partir de 2025.

A Receita Federal vem implementando mudanças normativas com vistas à gradual substituição da obrigação.

Desde a competência de janeiro de 2024, as informações já devem ser declaradas mensalmente pelo Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e Trabalhistas (eSocial) e pela Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais (EFD-Reinf).

Entretanto, a declaração referente ao ano-calendário 2023 ainda é exigida e seu prazo de entrega vai até 29 de fevereiro.

Sendo assim, a situação requer muita atenção dos empregadores, que, além de se programarem para realizar a última entrega da Dirf, também precisam enviar as informações deste ano em periodicidade mensal.

Entenda alguns pontos sobre essa declaração e o processo de substituição:

Quem está obrigado à entrega da Dirf?

Segundo norma da Receita Federal, a Dirf deve ser entregue pelas pessoas físicas ou jurídicas que pagaram ou creditaram rendimentos sujeitos à retenção do imposto de renda (IRRF), isso inclui salários, honorários e comissões.

Portanto, empregadores e responsáveis por realizar os pagamentos dos funcionários devem transmitir a declaração, mesmo que a retenção tenha ocorrido em apenas um mês do ano.

Além disso, alguns contribuintes específicos também são obrigados à entrega, ainda que não tenham realizado retenções do imposto em 2023.

É o caso dos sócios ostensivos de Sociedades em Conta de Participação (SCP) e dos contribuintes residentes no Brasil que tenham remetido valores para pessoas físicas ou entidades no exterior, como, por exemplo, a título de aluguel ou arrendamentos.

Quais informações devem constar?

É necessário informar os dados correspondentes ao ano-calendário de 2023 relativos a todos os rendimentos pagos aos colaboradores, contratados e beneficiários da empresa domiciliados no Brasil, inclusive aqueles que não foram sujeitos a retenção

Também devem ser incluídas outras informações, como pagamentos a planos de saúde coletivos empresariais, compensação de IRRF, bem como rendimentos isentos e não tributáveis, como aposentadoria, diárias, lucros e dividendos.

Prazo

O prazo geral para a entrega da Dirf vai até as 23h59 do dia 29 de fevereiro de 2024.

Contudo, empresas extintas em janeiro de 2024 devido a liquidação, incorporação, fusão ou cisão total devem realizar a entrega correspondente até o último dia útil de março do mesmo ano-calendário.

Multas por descumprimento

Aqueles que deixarem de entregar a Dirf ou a transmitirem após o prazo estarão sujeitos a uma multa de 2% ao mês-calendário ou fração.

Essa penalidade incide sobre o total dos tributos e contribuições informados no documento, mesmo que tenham sido totalmente pagos, podendo chegar a 20% do montante.

A penalidade mínima é de R$ 200,00 para pessoas físicas e para pessoas jurídicas inativas e optantes pelo Simples Nacional. Nos demais casos, a multa mínima é de R$ 500,00

Como fica a prestação de informações com o fim da Dirf?

Informações relativas aos fatos geradores ocorridos a partir de 1º de janeiro de 2024 devem ser prestadas por meio do eSocial e da EFD-Reinf, ambas obrigações de periodicidade mensal.

O eSocial será utilizado para declarar informações sobre o pagamento de trabalho assalariado, incluindo as incidências para o IRRF, suas isenções e deduções.

Por outro lado, a EFD-Reinf será empregada para relatar retenções do imposto de renda sobre serviços tomados, contribuições sociais retidas na fonte (PIS, Cofins e CSLL), e outros pagamentos, como aluguéis, pensões e distribuição de lucros.

Fonte: https://www.dpc.com.br/

6. Declaração de Imposto de Renda – Pessoa Física – 2024. Prazo para entrega à Receita Federal: 31/05/2024

Os contribuintes brasileiros terão entre os dias 15 de março a 31 de maio para entregar a declaração do Imposto de Renda Pessoa Física (IRPF) de 2024, segundo estabeleceu a Receita Federal, serão dois meses e meio para acertar as contas com o Fisco.

São obrigados declarar contribuintes que receberam rendimentos tributáveis superiores a R$ 28.559,70 em 2023, o que representa cerca de dois salários mínimos por mês, vale ressaltar que, a partir deste ano, a faixa de isenção do Imposto de Renda será ampliada de R$ 1.903,98 para R$2.112,00, essa mudança permitirá que 13,7 milhões de contribuintes fiquem isentos do tributo, conforme a Receita Federal.

Fonte: https://www.cnnbrasil.com.br/

7. Confira a tabela do imposto de renda de 2024

Fonte: Receita Federal